Paso a paso, nuestro estudio destaca las particularidades de la bancarización y la utilización de instrumentos crediticios en sectores hasta ahora excluidos.

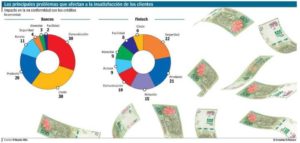

De acuerdo con los resultados del estudio “La otra mirada sobre medios de pago”, realizado este año por D‘Alessio IROL, queda en evidencia que el avance en la inclusión financiera del nivel bajo es lento porque las estrategias parecen basarse más en preconceptos que en el conocimiento real sobre este sector.

Para diferenciar mitos de realidades sobre el nivel socioeconómico bajo, que representa hoy a la mitad de los hogares, se trabajó junto con quienes forman parte de las poblaciones vulnerables en todo el proceso, desde la forma de hacer las preguntas, el armado de la base de respondentes y las encuestas que se efectuaron por el primer equipo capacitado por nuestros profesionales para entrevistar siguiendo el protocolo de las normas ISO. Quisiera destacar que hemos contado para poder llevar adelante esta investigación con el aporte de Entidades Financieras a las que les interesa especialmente.

DERRIBANDO MITOS

Mito 1: Es FALSO que los sectores vulnerables no encuentran utilidad a los distintos medios de pago.

91% consideran que pueden serles útiles. Solo 2% indican que “Las tarjetas y los bancos no pueden ayudarme a manejar mejor mi dinero”.

Mito 2: Es FALSO que lo que necesitan es que tengan el menor costo posible

19% indican que “La única ayuda es que bajen los costos” y 79% necesitan otros aspectos soft básicos: sentirse protegidos, no discriminados y mejor atención.

Mito 3: El crecimiento en la activación de la tarjeta de débito por parte del nivel socioeconómico bajo representa la expansión de su inclusión financiera. Relativamente FALSO.

La mayor parte se encuentra sub bancarizada. La baja utilización de distintos medios de pago no se debe al desconocimiento (conocen 6 diferentes, pero el uso se concentra en el efectivo, a pesar de la pandemia, y en la tarjeta de débito).

Es real que la mayor parte, 92%, la conoce, pero su uso se restringe al 64%. El problema es que se limita a la extracción de dinero y a lo sumo efectuar dos compras al mes.

Es menor el reconocimiento de otras operaciones típicas bancarias como transferencias, e-banking, etc.- 51%- y solo un tercio-32% menciona haber realizado alguna operación– 32%-.

“Ahora 12” ha funcionado como incentivo para el uso de la tarjeta de crédito en compras y generó el espacio para que el 41% indique que ha utilizado una tarjeta de crédito:

-

-

- Una de las principales barreras, indicado por el 72%, es la que les imponen los comercios de cercanía, básicamente los de alimentos.

- Encuentran que solo aceptan efectivo y/ o que mencionan que el “Posnet no está funcionando”, “no tienen comunicación”, etc. También en un 12% indican que ofrecen un descuento si pagan en efectivo

- Otras barreras relevantes: la desconfianza hacia Bancos y Medios de pago, y que sienten que no es fácil el aprendizaje.

-

Mito 4: Las billeteras móviles estarían empezando a ocupar el lugar del efectivo cuando termine la pandemia. Relativamente FALSO.

Hoy, las billeteras digitales no parecen cumplir este lugar. Única excepción Mercado Pago, que no es considerada una billetera digital. Mercado Pago logra que el 77% del nivel bajo pueda tenerlo en cuenta y el 34% menciona que pagó con este medio. Solo 1 de cada 10 indica que efectuó un pago con otra billetera entre las que se encuentran, Billetera Rapipago, MODO, PayPal, BNA+, DNI Banco Provincia, Todo pago, Valepei, etc.

Mito 5: La experiencia en el contacto con medios de pago y transacciones bancarias logrará vencer al uso del efectivo. FALSO.

Pensando en un futuro sin temor al contagio, esperan poder tener más libertad para nuevamente pagar en efectivo. La tarjeta de débito se encontraría instalada, sin muchos cambios en sus funciones actuales retrocederían operaciones bancarias y en segundo lugar Mercado Pago (que hasta puede retroceder tal como es su oferta actual).

BONUS: Y un último mito a derribar, Los millennials serán los early triers. FALSO. Los que están mejor predispuestos a la prueba tienen más de 35 años.

Requisitos mínimos:

-

-

- Contar con la posibilidad del pago mínimo sin recargar intereses-69%-

- Convencerse que serán un medio más seguro que llevar una billetera-61%-

- Una persona estará a su lado para explicarle como acceder y utilizarlo- 52%-

-

CAMINOS PARA EL USO MÁS INTENSIVO DE MEDIOS DE PAGO BANCARIOS

Este segmento, donde el 59% de los hogares tienen comprometido sus ingresos para el pago de deudas, se encuentra en permanente búsqueda de descuentos, en especial para la compra de alimentos.

1er. Incentivo: Los descuentos instantáneos en la compra a efectuar funcionan como claro aliciente a usar más o comenzar a pagar con tarjeta de débito.

2do Incentivo: Un camino que se demuestra es el fácil acceso y aprendizaje que encuentran en las compras por Mercado Libre.

A la mitad de este segmento-49%- les resulta difícil “empezar a usar las apps de los nuevos medios de pago”

Una buena señal: A partir de la capacitación que efectuamos con palabras claras, sin recursos publicitarios que requieran de una decodificación a cada encuestado sobre las funcionalidades y el apoyo en su uso, 39%” pueden comenzar a usar las nuevas Apps de pago”.