La medición de junio de la encuesta Expectativas de Ejecutivos realizada por D´Alessio IROL para IDEA reflejó un cambio positivo de percepciones.

Según la medición de la encuesta Expectativas de Ejecutivos realizada por la consultora D’Alessio IROL para IDEA reflejó que “se espera una mejora de la situación económica general, así como en las ventas, la inversión y el empleo“.

La encuesta detectó entre los hombres de negocios “cierta recuperación de la rentabilidad perdida en los ejercicios anteriores”.

Si bien “la capacidad disponible se ha ampliado por la retracción anterior de las ventas”, destaca que “aun así el 59% tiene más del 70% de capacidad empleada”.

“La inversión sobre ventas es del 13%, la más alta de los últimos años”

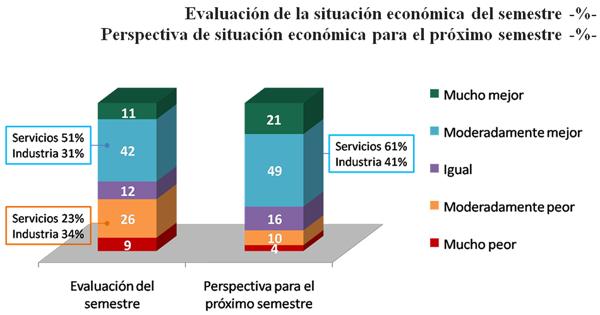

Una afirmación relevante fue que para siete de cada 10 ejecutivos consultados, la situación económica del segundo semestre del año será mejor. Puntualmente, un 21% consideró que será “mucho mejor” y un 49%, “moderadamente mejor”.

Entre otras conclusiones, “se destaca el requerimiento de la disminución del déficit fiscal, mejoras en la educación y reforma laboral”, indicó D’Alessio IROL, mientras que encontró “amplia coincidencia” en que “el blanqueo de capitales es tan necesario como injusto”.